聯合利華拒絕了卡夫亨氏提出的收購邀約。

2月16日,美國食品公司卡夫亨氏確認自己對于英國食品和日化公司聯合利華發出了合并邀約。卡夫亨氏對聯合利華提出的收購價格是每股50美元,對其估值為1430億美元,但遭到了后者的拒絕。

卡夫亨氏在收購邀約被拒后主動發了一封公告信,意味深長。

當天,聯合利華的股票就上漲了14%,突破了1000億英鎊市值大關,創造了歷史新高,卡夫亨氏的股價也上漲了7.3%。

僅過了一個周末,就在大家以為卡夫亨氏會卷土重來的時候,2月20日,卡夫亨氏宣布放棄收購聯合利華。這也是它背后的助推方3G資本史上首次收購失手。

這絕對是一場精彩的反轉劇,讓我們來分析一下在短短的5天中,這件大收購案背后發生了些什么。

Q1:卡夫亨氏為什么挑中了聯合利華?

根據彭博社的消息,對于聯合利華的管理層來說,這是一場意料之外的收購邀約。他們之前認為,兩家公司非常不同,并沒有料到卡夫亨氏會對自己出手。

2015年,在3G資本的推動下,卡夫和亨氏兩家公司合并。去年一直有消息稱,3G資本正在尋找一家可與卡夫亨氏合并的食品公司。之前的傳言名單上包括億滋國際(2012年從卡夫公司拆分)、通用磨坊和家樂氏,聯合利華并不在其中。

但是,收購聯合利華也并非不在情理之中。

從財報數據來看,2016年,聯合利華的營收同比下降了1.05%。在這一財年,寶潔、卡夫亨氏、億滋國際的營收分別下降了7.7%、9%和12.5%。

對于全球食品和快消巨頭來說,近兩年是一段非常難熬的時光。今年1月,聯合利華的股價曾跌至38.78美元,是過去一年的最低點。但這對于收購方來說卻是一個好消息。

由于業績不佳,聯合利華的股價從去年11月開始就逐步下跌,3G資本正好找到了一個股價低但是品牌優質的公司。| 數據來源:Seeking Alpha

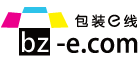

并且,根據《華爾街日報》整理的數據(下圖),2016年聯合利華的營收是卡夫亨氏的1倍,市值比其多了16億美元,但是員工人數卻是后者的整整4倍。這意味著,聯合利華在削減人員成本方面有著很大的空間。

聯合利華全球員工16.8萬,卡夫亨氏經過幾輪裁員,全球員工僅剩4.1萬。| 表格來源:華爾街日報

其次,兩家公司在覆蓋的行業上有較大的重疊,2016年聯合利華的食品業務占比為24%。同時,業務占比57.3%的家庭護理和個人護理產品的銷售渠道和食品也非常接近——雜貨店、超市、電商都是兩者的共通渠道。這兩部分的業務加起來營收占比超過了整體的80%。從這方面來說,如果兩家公司合并,可以整合銷售渠道,削減銷售成本,擴大銷售團隊面對平臺方時的談判優勢。

從銷售區域來看,這兩者也能互補。同樣是對照《華爾街日報》整理的數據,卡夫亨氏在北美有著市場優勢,而聯合利華在澳大利亞、歐洲、南美和中東,具有市場優勢。

表格來源:華爾街日報

最后,3G資本一向以“大收購”聞名。2015年,它甚至對彼時市值1800億美元可口可樂展現出濃厚的興趣。對于經歷過百威英博和南非最大啤酒商SAB Miller合并案子的3G資本來說,比起收購只有650億美元市值的億滋國際,進攻市值超過千億美元的聯合利華,絕對更符合他們的風格。

Q2:卡夫亨氏為什么敢“蛇吞象”?

這就得要提到卡夫亨氏背后的資本方3G資本了。

2000年,一名叫做豪爾赫·保羅·雷曼的巴西人創立了3G資本,這家公司在接下來的16年中改變了全球消費零售行業的格局。具體情況看看下面這張表就知道了。

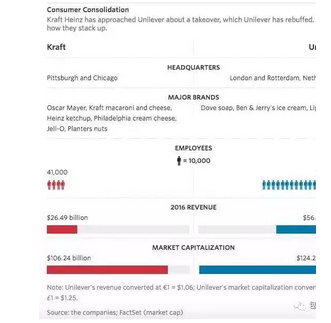

2015年,它主導了百威英博和南非第一大啤酒商SAB Miller合并,如果此次卡夫和聯合利華的案例可以成功的話,那就是超越自己的一次收購了。

對于職業經理人來說,被3G資本收購整合是一件可怕的事情。去年7月,億滋國際對好時公司發出了收購邀約,彭博社的分析師認為就是為了抵御3G資本的收購。

他們為什么會感到恐懼?因為3G資本在削減成本上的“手下不留情”是在業內出了名的。

舉個例子,在被收購之前,比利時啤酒Interbrew的老板擁有私人飛機,公司為員工提供免費啤酒。3G資本將之收購并與百威英博合并之后,把這些福利一律取消了,甚至不再允許員工彩色打印,每年只有200張黑白打印的額度,超過額度需要有VP以上的高管批準。

這一策略也延續到現在百威英博,他們把省下來的錢直接投放到能刺激終端銷售的地方去,比如給分銷商更好的返點或者獎勵業績優異的銷售人員出國旅游。

3G資本創始人豪爾赫·保羅·雷曼,對他來說,占名額但不干活、以及用公款享受各種福利這類事情是最不能容忍的。

除了傳統的裁員、合并業務、部門協同的削減成本的方法之外,3G資本還有最狠的一招叫做“零基預算”(Zero Base Budget,業內人士簡稱它們為ZBB”)。

通常來說,公司的下一年預算都會基于當年預算的基礎上做調整。所以也就是為什么大家在年末經常會看到品牌“突擊花錢”的原因。但是3G資本對于這種方式說“不”,雷曼規定,不管上一年的預算花了多少,下一年的預算都以“0”為標準,將根據市場和銷售目標重新制定。

一般公司制定預算的時候,都會考慮下一年所需要達到的營收目標,市場占有份額以及利潤等各個維度的指標。“零基預算”當然也會考慮,但是所有的指標中最重要的是“利潤”這一項(至于原因會在下一個問題中解釋)。公司會為了保證利潤而犧牲掉原本可能獲得的市場份額。

這些方式對于職業經理人來說都頗為“殘酷”,但是對于股東來說,不能不說是一件好事。這一點看看卡夫亨氏的財報就知道了。

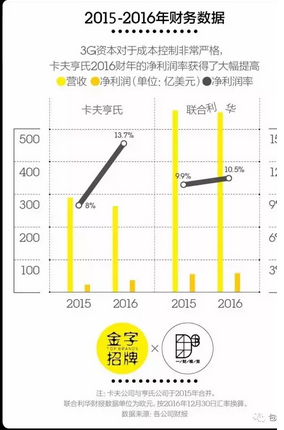

2015年,在3G資本和巴菲特的主導下,卡夫和亨氏兩家公司合并。卡夫亨氏當年的凈利潤率為8%,低于聯合利華的10%。但是在短短的一年之后,卡夫亨氏在營收規模下降了9%的情況下,凈利潤率反而增長了5.7%,達到了13.7%,超過了聯合利華當年的10.5%。

Q3:3G資本為什么會失敗?

是的,我們本來的預測是,它們會卷土重來。但是,英國人“不為金錢所動”的態度,深深地打動了我。所以,我們就再來看一看,3G資本這次會失手?

如此大交易額的收購都會使用到外部融資或者杠桿收購。目前卡夫亨氏賬上的現金流僅為42億美元,3G資本的現金流未對外公布,但根據外媒的消息稱,雷曼和巴菲特已經在尋找融資方。

杠桿收購的精髓在于,用被收購企業未來的現金流來還債。

也就是說,卡夫亨氏為了收購聯合利華會通過各種金融渠道借一大筆債,一旦合并成功之后,這筆債就會成為“卡夫亨氏+聯合利華”共同的負債了,這也意味著“利潤”而非“規模”將成為公司的首要任務。另外,產品研發的經費也會相應減少,這就會帶來兩個問題。

1)裁員和關閉工廠

從過往的案例來看,雷曼的風格是“不養閑人”,所以被3G公司收購或整合的百威英博、漢堡王等都一定程度上擺脫了冗員和效率低下的“大公司病”的問題,重新煥發了生機。

但是對于普通的員工來說,這是一場災難。英國人曾經吃過一次虧。2010年1月20日,卡夫收購了英國糖果品牌吉百利(此時,卡夫還不屬于3G資本)。卡夫曾承諾把生產基地留在英國,但是最后并沒有遵守這個承諾。關閉工廠意味著成千上萬名失業的英國工人。

這也難怪英國勞工部大臣會對最新的結果表示高興。她說:“我對于卡夫放棄對聯合利華的計劃、削減成本和裁員感到高興。”根據英國《金融時報》的報道,消息公布之前,英國首相特蕾莎·梅已經下令英國高級官員進行調查,了解這筆收購是否會損害英國經濟。

2)過度的壓低成本帶來產品質量問題

在入主百威英博之后,百威集團的啤酒產品就采用了更薄的玻璃和包裝紙板,減少高品質啤酒花的采購量,部分品牌啤酒酒精含量從5%降低到4.8%。同樣,近兩年,亨氏食品也頻繁被爆出食品安全問題。

哪怕是對于雷曼這樣的“天才商人”來說,削減成本和制造優質產品也是一個“不可兼得”的夢想。

但3G資本的收購步伐不會停止,億滋國際甚至聯合利華的部分食品品牌都可能成為它下一個目標。和惡意收購不同,直到目前為止,3G資本收購公司之后都是長期持有,而非短期套利獲現。卡夫亨氏的利潤增長有限,如果還想獲得更大的收益回報的話,3G資本唯有采取“收購-整合-獲利”這一種方式了。